[Xu hướng vĩ mô] Sự không hành động của Fed che giấu sự khác biệt, và ECB tạo ra một làn sóng nới lỏng! Chu kỳ chính sách toàn cầu đang đối mặt với sự phân kỳ mạnh mẽ

- 2025年6月24日

- tác giả: Macro Global Markets

- Phân loại: Thông tin

[Xu hướng vĩ mô] Sự không hành động của Fed che giấu sự khác biệt, và ECB tạo ra một làn sóng nới lỏng! Chu kỳ chính sách toàn cầu đang đối mặt với sự phân kỳ mạnh mẽ

Tại cuộc họp chính sách tiền tệ tháng 6 năm 2025, Fed giữ nguyên lãi suất quỹ liên bang như kỳ vọng của thị trường, đồng thời nhắc lại khuynh hướng chính sách là cắt giảm lãi suất hai lần trong năm nay. Các tín hiệu được đưa ra bởi cuộc họp này tương đối nhẹ nhàng và phản ứng của thị trường là phẳng lặng. Citigroup mô tả đây là cuộc họp chính sách "thiếu sức sống". Dự báo kinh tế cập nhật của Fed chỉ cho thấy những điều chỉnh nhỏ đối với kỳ vọng về tăng trưởng GDP, thất nghiệp và lạm phát, nhưng "biểu đồ chấm" cho thấy sự khác biệt rõ ràng giữa những người ra quyết định nội bộ: 8 nhà hoạch định chính sách dự kiến sẽ cắt giảm lãi suất hai lần vào cuối năm 2025, phản ánh mối lo ngại về tăng trưởng kinh tế chậm lại và áp lực trên thị trường việc làm; 7 nhà hoạch định chính sách có xu hướng giữ nguyên cán cân, làm nổi bật sự rõ ràng của cán cân giữa lạm phát và các chính sách ứng phó.

Tại cuộc họp báo sau cuộc họp, Chủ tịch Fed Powell đã cố tình hạ thấp tầm quan trọng mang tính dự đoán của biểu đồ dot plot, nhấn mạnh rằng môi trường kinh tế hiện tại rất không chắc chắn và các yếu tố như rủi ro địa chính trị và biến động chính sách thương mại khiến việc dự đoán đường hướng chính sách trở nên khó khăn. Ông chỉ ra: "Trong một giai đoạn đầy hỗn loạn, những người ra quyết định khác nhau sẽ có những đánh giá khác nhau về rủi ro. Khi dữ liệu kinh tế được công bố nhiều hơn, những khác biệt về chính sách sẽ dần hội tụ". Michael Feroli, một nhà kinh tế tại JPMorgan Chase, cũng có quan điểm tương tự, tin rằng chỉ có một lần cắt giảm lãi suất có thể được thực hiện vào tháng 12 năm nay và khuyến nghị rằng thị trường không nên diễn giải quá mức các tín hiệu của biểu đồ dot plot.

Trái ngược hoàn toàn với thái độ thận trọng của Fed, hệ thống Ngân hàng Trung ương châu Âu đã tung ra một làn sóng nới lỏng trong vòng 24 giờ. Ngân hàng Quốc gia Thụy Sĩ đã cắt giảm lãi suất chính sách 25 điểm cơ bản xuống 0, trở thành ngân hàng trung ương lớn đầu tiên quay trở lại mức lãi suất 0; Ngân hàng Trung ương Na Uy bất ngờ cắt giảm lãi suất 25 điểm cơ bản, vượt quá kỳ vọng của thị trường; Ngân hàng Trung ương Thụy Điển tiếp tục chu kỳ nới lỏng. Chuỗi hành động này nhấn mạnh rằng hiệu ứng kích thích kinh tế toàn cầu đã phai nhạt trong kỷ nguyên hậu dịch bệnh và nền kinh tế châu Âu đang phải đối mặt với tình thế tiến thoái lưỡng nan là tăng trưởng yếu. CPI của Thụy Sĩ đã giảm 0,1% so với cùng kỳ năm ngoái vào tháng 5 và dự báo lạm phát cả năm chỉ là 0,2%, chủ yếu bị ảnh hưởng bởi sự tăng giá của đồng tiền trú ẩn an toàn franc; đồng krona Thụy Điển tăng vọt 15% so với đô la Mỹ và áp lực lạm phát nhập khẩu đã giảm bớt; mặc dù lạm phát cốt lõi của Na Uy đã giảm xuống 2,8%, các nhà hoạch định chính sách vẫn thận trọng về triển vọng kinh tế.

Việc cắt giảm lãi suất tập thể của Ngân hàng Trung ương châu Âu đã thu hút sự chú ý của giới chính trị Hoa Kỳ. Trump đã nhiều lần bày tỏ sự không hài lòng với chính sách nới lỏng của Ngân hàng Trung ương châu Âu, tin rằng nó đã làm trầm trọng thêm tình trạng mất cân bằng thương mại toàn cầu. Phân tích của Bloomberg chỉ ra rằng việc ngân hàng trung ương toàn cầu chuyển sang nới lỏng về cơ bản là một lựa chọn tất yếu để đối phó với sự suy giảm động lực kinh tế trong kỷ nguyên hậu dịch bệnh, và sự bất ổn về chính sách thương mại chỉ làm trầm trọng thêm xu hướng này. Điều đáng chú ý là mặc dù Ngân hàng Anh giữ nguyên lãi suất, nhưng kết quả bỏ phiếu cho thấy các lực lượng ôn hòa đã được tăng cường, dẫn đến áp lực lên tỷ giá hối đoái của đồng bảng Anh.

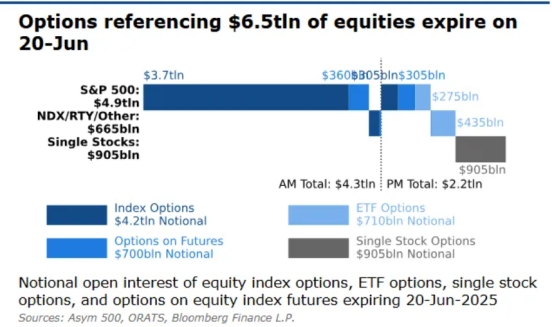

Trong khi động thái của các chính sách ngân hàng trung ương toàn cầu đã thu hút sự chú ý của thị trường, "Ngày phù thủy ba" của thị trường chứng khoán Hoa Kỳ vào ngày 20 tháng 6 (thứ sáu) đã đến. Các hợp đồng quyền chọn cổ phiếu có giá trị danh nghĩa là 6,5 nghìn tỷ đô la đã hết hạn, bao gồm 4,2 nghìn tỷ đô la quyền chọn chỉ số và các hợp đồng quyền chọn ETF trị giá 710 tỷ đô la đã hết hạn, bao gồm 4,2 nghìn tỷ đô la quyền chọn chỉ số. Rocky Fishman, người sáng lập công ty nghiên cứu Asym 500, chỉ ra rằng quy mô của lần hết hạn này là hiếm có trong lịch sử và có thể phá vỡ mức biến động thấp của cổ phiếu Hoa Kỳ kể từ đầu tháng 5.

Từ đầu tháng 5, chỉ số S&P 500 đã hình thành "hiệu ứng neo" gần 5981 điểm và một số lượng lớn các giao dịch quyền chọn bán đã khiến giá của tài sản cơ sở hội tụ về giá thực hiện khối lượng lớn. Chiến lược gamma dương mà các nhà tạo lập thị trường áp dụng để phòng ngừa rủi ro đã hình thành mô hình giao dịch "bán khi tăng và mua khi giảm", điều này đã kìm hãm sự biến động của thị trường. Tuy nhiên, khi các quyền chọn hết hạn theo cách tập trung, cơ chế ổn định này có thể thất bại.

Các chiến lược gia của Citigroup chỉ ra rằng mặc dù tính biến động của các lần hết hạn quyền chọn theo quý thường không khác nhiều so với các lần hết hạn theo tháng, nhưng quy mô lớn của lần hết hạn này, cùng với các rủi ro địa chính trị (tình hình Trung Đông, xung đột Nga-Ukraine) và sự bất ổn về chính sách thương mại (thời hạn hoãn thuế quan hết hạn vào ngày 9 tháng 7), có thể gây ra mối nguy hiểm tiềm ẩn đối với tính biến động của thị trường vào tuần tới.

Nhiều yếu tố đan xen vào nhau và thị trường bước vào giai đoạn cửa sổ biến động cao

Thị trường tài chính toàn cầu hiện tại đang trong giai đoạn phân kỳ chính sách, rủi ro địa chính trị gia tăng và hết hạn quyền chọn. Sự không chắc chắn trong chính sách của Cục Dự trữ Liên bang trái ngược hoàn toàn với việc nới lỏng mạnh mẽ của Ngân hàng Trung ương Châu Âu, phản ánh sự không đồng đều của quá trình phục hồi kinh tế toàn cầu. Việc hết hạn quyền chọn cổ phiếu của Hoa Kỳ có thể phá vỡ sự bình tĩnh của biến động thấp và sự leo thang tiềm tàng của các chính sách thương mại và xung đột địa chính trị sẽ khuếch đại thêm sự biến động của thị trường. Như Powell đã nói, triển vọng kinh tế vẫn đang trong "giai đoạn hỗn loạn" và cả các nhà hoạch định chính sách và nhà đầu tư đều cần đưa ra quyết định trong một môi trường cực kỳ không chắc chắn. Thị trường có thể khó thoát khỏi tình trạng biến động cao trong ngắn hạn.