[MACRO Sharp Comments] Biến động của Kho bạc Hoa Kỳ, trò chơi chính sách của Cục Dự trữ Liên bang và việc tích trữ vàng của các ngân hàng trung ương toàn cầu: thách thức kép theo hệ thống đô la Hoa Kỳ

- 2025年6月5日

- tác giả: Macro Global Markets

- Phân loại: Thông tin

Trong nửa đầu năm 2025, nền kinh tế Hoa Kỳ bị mắc kẹt sâu trong cái bóng của tình trạng đình lạm "tăng trưởng thấp và lạm phát cao". Quỹ Tiền tệ Quốc tế (IMF) đã hạ tốc độ tăng trưởng GDP từ 2,8% vào năm 2024 xuống còn 1,8% và OECD tiếp tục hạ xuống còn 1,6%. Dữ liệu về phía tiêu dùng xấu đi trên diện rộng: chỉ số niềm tin của người tiêu dùng giảm xuống còn 50,8 vào tháng 5 (mức thấp nhất kể từ tháng 6 năm 2022) và các hộ gia đình mất trung bình 1.700-8.100 đô la thu nhập khả dụng hàng năm do thuế quan, trong đó nhóm thu nhập thấp chịu thiệt hại 4%; đồng thời, tỷ lệ lạm phát PCE cốt lõi dự kiến sẽ vượt quá 3,2% vào cuối năm, vượt xa chỉ số giá hộ gia đình 2% của Fed là 2,2% ngoài nhập khẩu.

Thị trường lao động thể hiện những mâu thuẫn về mặt cấu trúc: mặc dù tỷ lệ thất nghiệp giảm xuống còn 4,0% trong thời gian ngắn, số lượng việc làm trống đã giảm xuống mức thấp thứ hai trong bốn năm và nhu cầu tuyển dụng của doanh nghiệp tiếp tục hạ nhiệt. Các nhà kinh tế cảnh báo rằng tỷ lệ thất nghiệp có thể tăng vọt lên 4,4% vào cuối năm. Chỉ số PMI sản xuất đã phục hồi lên phạm vi mở rộng là 52,3, nhưng chủ yếu là do các công ty tích trữ trước để tránh thuế quan. Tốc độ tăng trưởng của hàng tồn kho mua hàng đạt mức cao mới kể từ năm 2009, trong khi các đơn đặt hàng mới thực tế tăng yếu. Các nút thắt trong chuỗi cung ứng gia tăng, thời gian giao hàng kéo dài đến mức tồi tệ nhất trong 31 tháng và thuế quan đẩy chi phí nhập khẩu lên cao. Giá bán và chi phí đầu vào của nhà sản xuất ghi nhận mức tăng hàng tháng lớn nhất kể từ tháng 9 và tháng 8 năm 2022.

2. Sự biến động của thị trường Kho bạc Hoa Kỳ và sự hỗ trợ thị trường mạnh mẽ của Bộ Tài chính

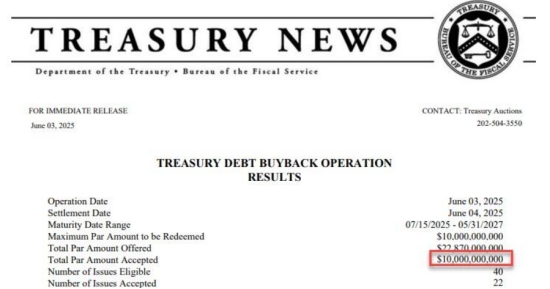

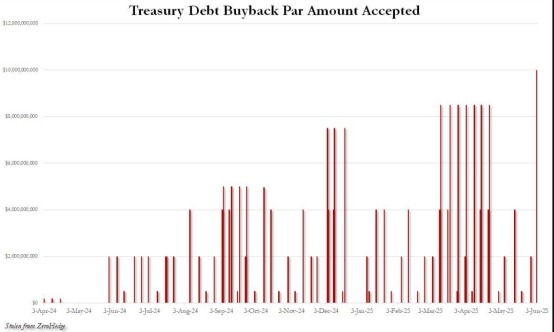

Trước tình hình nghiêm trọng như vậy, Bộ trưởng Tài chính Hoa Kỳ Benson đã quyết đoán đưa ra tín hiệu mạnh mẽ vào ngày 14 tháng 4, cho rằng "mở rộng mua lại trái phiếu Hoa Kỳ" sẽ là biện pháp cốt lõi để ổn định thị trường. Tin tức này giống như một quả bom tấn, gây ra hàng ngàn làn sóng trên thị trường tài chính. Sáu tuần sau, Bộ Tài chính Hoa Kỳ đã thực hiện lời hứa của mình bằng những hành động thiết thực và lập kỷ lục về mua lại trái phiếu với quy mô mua lại là 10 tỷ đô la Mỹ. Điều đáng chú ý là phạm vi của hoạt động mua lại này không còn giới hạn ở trái phiếu ngắn hạn trước đây mà đã được mở rộng hơn nữa sang trái phiếu dài hạn có kỳ hạn 10-20 năm và quy mô đã tăng gấp đôi so với các hoạt động tương tự vào tháng 5.

3. Khủng hoảng niềm tin toàn cầu và sự gia tăng của vàng dưới chính sách thuế quan của Trump

Chính sách thuế quan thất thường của chính quyền Trump đã trở thành chất xúc tác cho tình trạng đình lạm kinh tế và làm lung lay niềm tin của thế giới vào hệ thống dự trữ đô la. Mặc dù "thuế quan qua lại" đã bị đình chỉ vào tháng 6 năm 2025, "thuế quan cơ bản" 10% và thuế quan cao 125% đối với Trung Quốc vẫn được giữ nguyên, dẫn đến sự chia rẽ sâu sắc hơn trong chuỗi công nghiệp toàn cầu. Chủ tịch Ngân hàng Dự trữ Liên bang Atlanta Bostic cảnh báo rằng giá cả tăng do thuế quan sẽ rõ ràng trong những tuần tới và nếu tiếp tục, nó có thể dẫn đến "củng cố" kỳ vọng lạm phát; Chủ tịch Ngân hàng Dự trữ Liên bang Chicago Goolsbee thẳng thắn tuyên bố rằng ngân hàng trung ương thiếu một kịch bản ứng phó dưới nguy cơ "đình lạm".

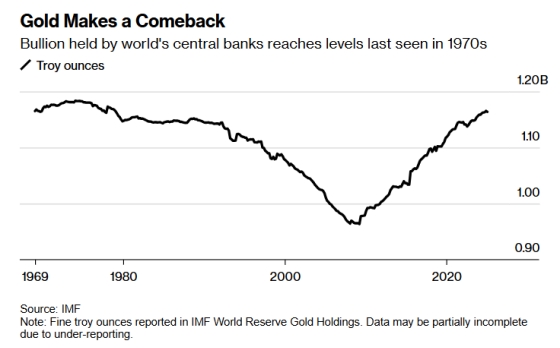

4. Làn sóng phi đô la hóa: logic của vàng như một tài sản “giảm rủi ro”

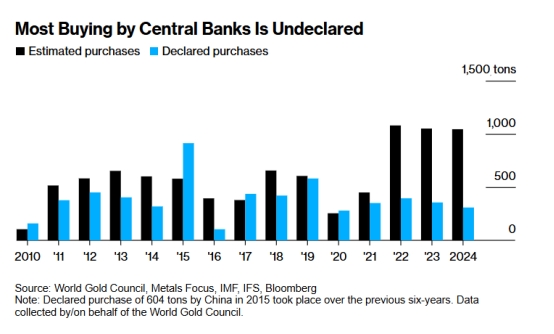

Cơn sốt mua vàng về cơ bản là một biện pháp phòng ngừa rủi ro "vũ khí hóa" đồng đô la Mỹ. Kể từ khi xung đột Nga-Ukraine nổ ra vào năm 2022, dự trữ ngoại hối hơn 300 tỷ đô la của Nga đã bị các nước phương Tây đóng băng. Sự kiện trừng phạt tài chính chưa từng có này đã hoàn toàn đảo ngược nhận thức của ngân hàng trung ương toàn cầu về tính an toàn của tài sản dự trữ quốc tế. Dữ liệu cho thấy sau khi xung đột nổ ra, lượng vàng mua ròng hàng năm của các ngân hàng trung ương toàn cầu đã tăng vọt từ 450 tấn vào năm 2021 lên 1.136 tấn vào năm 2022, lập mức cao kỷ lục kể từ năm 1950 và tỷ lệ mua vàng sẽ tăng gấp đôi. Hành vi mua hoảng loạn này phản ánh mối lo ngại sâu sắc của nhiều quốc gia về tính mong manh của việc nắm giữ tập trung tài sản đô la Mỹ. Sự khác biệt giữa giá và khối lượng giao dịch có thể cung cấp cái nhìn sâu sắc hơn về dòng chảy ngầm của thị trường vàng.

Các hoạt động bí mật này về cơ bản là các quốc gia thị trường mới nổi đang thực hiện "chiến lược dự trữ vàng tiến bộ" - theo Quỹ Tiền tệ Quốc tế (IMF), Ấn Độ, Thổ Nhĩ Kỳ và các quốc gia khác đang cố gắng tăng dần tỷ lệ dự trữ vàng so với dự trữ ngoại hối từ mức 10% hiện tại lên "ngưỡng an toàn" là 20%. Phán đoán hướng tới tương lai của các ngân hàng đầu tư quốc tế càng xác minh thêm tiềm năng gia tăng của vàng. Trong báo cáo chiến lược quý đầu tiên năm 2025, Goldman Sachs duy trì mức giá mục tiêu cuối năm là 3.700 đô la một ounce, tin rằng các yếu tố như xung đột địa chính trị và cuộc khủng hoảng trần nợ của Hoa Kỳ sẽ tiếp tục thúc đẩy nhu cầu tránh rủi ro. Mô hình định lượng của JPMorgan Chase đưa ra dự báo cấp tiến hơn: nếu các nhà đầu tư nước ngoài chuyển đổi 0,5% trong số 7,4 nghìn tỷ đô la tài sản của họ tại Hoa Kỳ thành vàng, theo cấu trúc cung cầu hiện tại, giá vàng có thể đạt mức cực đại lịch sử là 6.000 đô la một ounce vào năm 2029. Khoản khấu trừ này dựa trên chuyển nhượng phân bổ tài sản cho thấy khoảng cách nhu cầu tiềm năng rất lớn trên thị trường vàng.

5. Những vết nứt sâu trong hệ thống đô la Mỹ và tác động liên kết chính sách

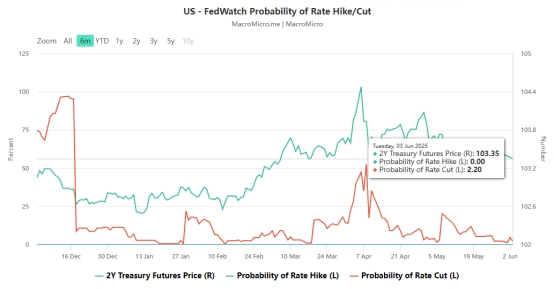

Trong ngắn hạn, cuộc họp về lãi suất của Cục Dự trữ Liên bang vào ngày 17 tháng 6 và quy mô mua lại trái phiếu Kho bạc sẽ trở thành những cửa sổ chính cho các thay đổi chính sách; nhưng trong dài hạn, áp lực đình lạm của nền kinh tế Hoa Kỳ và làn sóng phi đô la hóa toàn cầu đã cộng hưởng. Khi thị trường trái phiếu Hoa Kỳ dựa vào hỗ trợ tài chính và Cục Dự trữ Liên bang bị mắc kẹt trong một tình thế tiến thoái lưỡng nan về chính sách, giá trị chiến lược của vàng như một tài sản "giảm rủi ro" đang định hình lại bối cảnh tài chính toàn cầu - đây vừa là phản ứng trước sự hỗn loạn của các chính sách Hoa Kỳ vừa là sự lựa chọn tất yếu cho sự đa dạng hóa của hệ thống tiền tệ quốc tế.